Czy na rynku nieruchomości mamy już bańkę? O nieruchomościach i inflacji słów kilka.

Aby odpowiedzieć na to pytanie przytoczmy definicję bańki spekulacyjnej (wg. Wikipedii):

„Gwałtowny i ciągły wzrost cen aktywów, który kreuje oczekiwania dalszego ich wzrostu, przyciągając tym samym nowych inwestorów, zainteresowanych zyskami kapitałowymi.”

Można jednoznacznie określić czy bańka BYŁA – objawia się to drastycznym spadkiem cen przewartościowanych aktywów. Kilkudziesięcioprocentowe przeceny w krótkim czasie można nazwać pęknięciem bańki, a więc również jej pierwotnym powstaniem. Jednak jak rozpoznać pojawienie się takiej bańki wcześniej – zanim pęknie – aby uchronić się od jej negatywnych skutków?

Warto byłoby na bieżąco monitorować cenę danego aktywa wyrażoną w innym aktywie o względnie stałej podaży i wartości. Na myśl przychodzi waluta, przecież w tym wyraża się ceny we wszystkich statystykach czy choćby na portalach ogłoszeniowych. Faktycznie, w krótkim terminie najłatwiej wycenić dany zasób w walucie, np. polskim złotym.

Długoterminowo wartość (siła nabywcza) każdej waluty jednak zmienia się (ściślej mówiąc – spada) co nazywamy INFLACJĄ.

Inflacja, to taki podatek, który dotyka posiadaczy danej waluty i który „kradnie” im wypracowaną wcześniej siłę nabywczą. Nie widać jej oczywiście w ujęciu dni czy tygodni, jednak na przestrzeni dziesięcioleci można zauważyć, że wartość praktycznie każdej waluty dąży do zera.

Mityczny „wzrost cen” to nie przyczyna inflacji, a jej skutek. Przyczyną inflacji są działania banków centralnych polegające na kreowaniu nowej waluty z powietrza poprzez dodrukowywanie banknotów i zwiększaniu akcji kredytowej. Skutkiem pojawienia się nowej waluty w obiegu jest wzrost cen rozlewający się po całej gospodarce.

Dlaczego kaście politycznej zależy na utrzymywaniu inflacji? Inflacja najbardziej uderza w klasę „średnią”. Są to osoby, które zarabiają powyżej średniej krajowej, posiadają oszczędności, są gospodarni, żyją poniżej swoich możliwości. Często są to specjaliści bądź właściciele MŚP.

Takie osoby są dla systemu niebezpieczne. Ich horyzont patrzenia wybiega poza kolejny miesiąc, nie żyją „z dnia na dzień”, są lepiej wykształceni i nie żyją z zasiłków ani dotacji.

Jak skutecznie zubażać społeczeństwo?

Jednym z chętnie stosowanych rozwiązań jest dewaluacja waluty.

W obliczu rosnącego zadłużenia publicznego i kolejnych zobowiązań wyborczych, polegających na zabieraniu pieniędzy jednym i dawaniu drugim, rząd nie jest w stanie sfinansować wszystkich transferów. Przecież i tak mało kto rozumie, że dobrobyt bierze się z pracy i pomysłowości, a nie drukowania papierków z cyferkami.

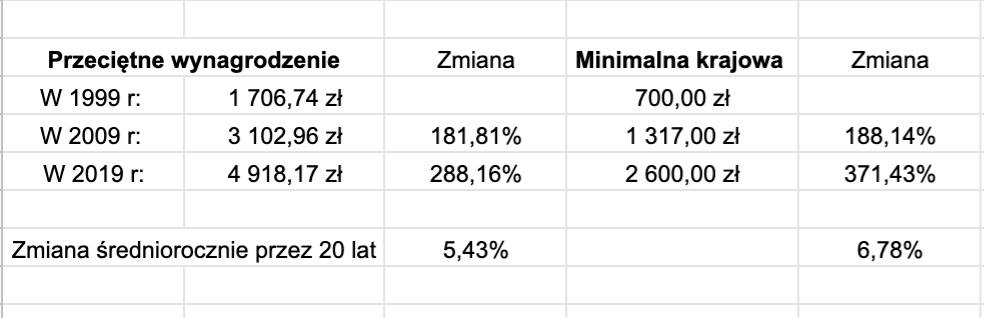

Warto zauważyć, jak w ostatnich 20 latach rosło przeciętne i minimalne wynagrodzenie. Najlepiej zapytać babcię, ile mogła kupić w sklepie za 100 zł w przeszłości, a ile może kupić teraz 😉

Wracając do nieruchomości – chcemy mierzyć ceny nieruchomości w złotówce? Skorelujmy ją przynajmniej o wskaźnik tempa utraty siły nabywczej waluty, czyli wskaźnik inflacji. Uświadommy sobie, że złotówka z roku 2000 i złotówka z roku 2019 to nie ta sama złotówka.

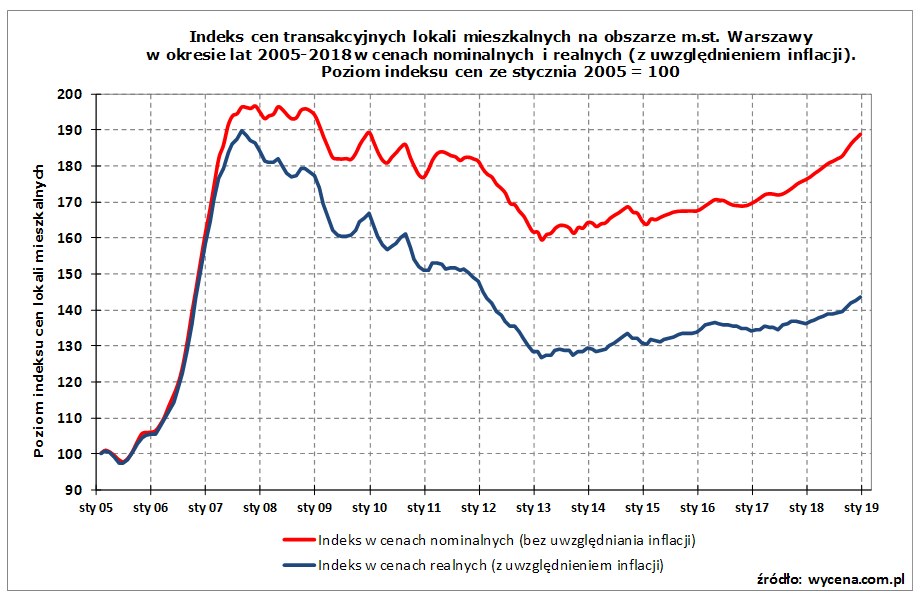

Poniższy wykres pokazuje porównanie dwóch indeksów kształtowania się cen lokali mieszkalnych w Warszawie – nominalnego (bez uwzględniania inflacji) i realnego (uwzględniającego inflację).

Dlaczego nieruchomości w Polsce są tak popularne? Czy to już mania?

Moim zdaniem najważniejszymi czynnikami wpływającymi na wzrosty nominalnych cen nieruchomości w największych miastach w Polsce są:

1. Niskie stopy procentowe

Zachęcają do zakupów na kredyt i zniechęcają do oszczędzania w bankach. Każdego tygodnia spotykam się z osobami, których niskie stopy procentowe motywują do zakupu nieruchomości. Albo mają dość trzymania pięniędzy „na zero” w banku, albo mają nadzieję, na niski koszt kredytu względem potencjalnych wzrostów wartości lub wpływów z najmu.

Z nieoficjalnych źródeł (rozmowy z pracownikami biur sprzedaży lub pośrednikami) wiem, że mnóstwo osób wyciąga gotówkę z banku i wychodzi na rynek nieruchomości w celu poszukiwania wyższych stóp zwrotu. Ciężko oszacować wolumen tego popytu „inwestycyjnego”, choć szacuje się, że w dużych miastach może on stanowić nawet 40-50% wszystkich zakupów.

Osoby, z którymi się spotykamy w ramach swojej działalności kupują po to, aby ochronić swój majątek i zarabiać na najmie. Często decyzje zapadają na przestrzeni miesięcy, a do tej pory nie spotkałem się z kimś, kto kupiłby tylko dla zysków kapitałowych na zasadzie „kupię dziś, bo zaraz będzie 100% drożej” jak często ma to miejsce na rynkach akcji czy krypto. Często sam dochód z najmu nie jest nawet istotny, w szczególności dla inwestorów z większym portfelem. Tam przede wszystkim liczy się zabezpieczenie majątku, czyli potocznie „aby nie było niżej, niż dziś”

Jednak sytuacja różni się znacznie od tej z 2008r jeśli chodzi o stosunek zakupów „na kredyt” do tych „za gotówkę”.

Statystyki pokazują, że 50% transakcji jest gotówkowych, a jeśli doliczylibyśmy wkłady własne pod kredyty hipoteczne – okazałoby się, że nawet 60% środków na zakupy mieszkań pochodzi z gotówki, a nie z kredytu.

2. Fala imigracji ze Wschodu

W ostatnich kilku latach według różnych szacunków do Polski przyjechało od 2 do 3 mln obywateli Ukrainy. Przyjechali przede wszystkim do dużych ośrodków miejskich, gdzie łatwo znaleźć stosunkowo dobrze płatną pracę. To w pierwszej fazie dało ożywienie na rynku najmu (popyt na hostele, pokoje, małe mieszkania), jednak osoby, które osiedliły się w Polsce i planują zostać tu na dłużej, decydują się coraz częściej na zakup własnego M.

Nie wiadomo, czy Polska jest tylko przystankiem w drodze na „zachód” czy miejscem docelowym dla nowych przybyszów. Jednak wszystko wskazuje na to, że Ukraińcy będą stałym elementem codzienności w Polsce.

3. Gorsza dostępność gruntów i wzrost kosztów budowy.

Według różnych szacunków w Polsce brakuje od 1,2 do 3 milionów mieszkań. Brakuje w tym sensie, że aby dogonić średnią unijną – należałoby je wybudować. A ile budujemy?

W ostatnim dziesięcioleciu w Polsce powstaje od 130 do 180 tyś lokali rocznie. Przy czym mieszkań brakuje przede wszystkim tam, gdzie jest stały napływ ludności – w dużych miastach. A w dużych miastach coraz trudniej o grunt, na którym można w łatwy sposób coś wybudować. Problemy z ustaleniem właściciela, roszczeniami i podejściem urzędników trapią deweloperów próbujących znaleźć kolejny kawałek gruntu, na którym mogą zarobić.

Jeden z deweloperów, z którymi współpracujemy powiedział, że 3-4 lata temu zbrojarz „brał” 80 gr za kilo, a dziś jest to już 1,50zł.

I tak na każdym kroku.. Dlatego kolejna inwestycja będzie 2000-2500/mkw droższa, a deweloperzy będą budować, póki będzie popyt na te ceny. Jeśli inwestycja jest sprzedana w 100% na kilka miesięcy przed oddaniem budynku do użytkowania to znaczy, że o popyt deweloperzy martwić się nie muszą.

4. Brak bezpiecznych alternatyw inwestycyjnych

Polacy przejechali się na OFE, na piramidach: ZUS, AmberGold, Finroyal lub na spółkach Skarbu Państwa.

Lokaty dają zarobić tak mało, że aż nie ma sensu ich otwierać. Niedługo podatki, dodatkowe opłaty za karty i konta zjedzą ostatnie zyski.

Co innego, co nie wymaga wysoko-wykwalifikowanej wiedzy? Kruszce i nieruchomości.

Czy nieruchomości są idealne? Nie są. Nie są w pełni anonimowe i nie możesz spakować ich do plecaka. Wymagają też opieki, a wynajem nie jest bezobsługowy. Ale o tym nie dzisiaj.

Aby nieruchomości były NOMINALNIE tańsze, musi nastąpić:

a) odwlekany poprzez zmasowany dodruk i QE (quantitive easing) światowy kryzys gospodarczy, na który wielu czeka, ale nikt nie wie, kiedy nastąpi

b) drastyczny spadek popytu (np. wyjazd ogromnych mas ludności z dużych miast, re-emigracja Ukraińców na zachód)

c) upowszechnienie tańszego sposobu budownictwa, który pozwoli stawiać bloki szybciej (próbujmy)

d) zmiana polityki RPP na zmierzającą do utrzymania wartości pieniądza, a nie rabująca Polaków z oszczędności (nie za tej kadencji)

e) wprowadzenie podatku katastralnego (Możliwe. Z drugiej strony – wynajmujący spróbują przerzucić koszt na najemców)

Dlaczego piszę o tym dzisiaj?

Oficjalna inflacja rok do roku – tj. styczeń’ 19 do styczeń’ 20 wyniosła 4,4%. Najwyższy poziom od 9 lat.

Ceny żywności o ok. 8% w górę, energii elektrycznej o ok. 12%. Nie wszystko drożeje równomiernie, ale jeśli rok temu miałeś na koncie 100 000 PLN to dziś masz już około 4 400 PLN mniej. I nawet nie zauważyłeś, jak ktoś ci te pieniądze zabrał.

Mamy patologiczną sytuację REALNIE UJEMNYCH STÓP PROCENTOWYCH. Co to oznacza?

Kupuję nieruchomość za pieniądze z banku, za które płacę oprocentowanie 3,5% (wibor3m + marża banku), a które na wartości tracą 4,4% lub więcej.

Nieruchomość rośnie nominalnie na wartości przynajmniej w tempie inflacji, a kwota kredytu pozostałego do spłaty zmniejsza się z każdym miesiącem. Ponadto, co miesiąc zostaje gotówka pomiędzy różnicą w racie kredytu, a czynszem najmu, którą można użyć do potrzebnych remontów bądź nadpłaty kredytu.

Oczywiście, stopy procentowe mogą zostać podniesione w każdej chwili. Jednak ja stawiam, że kolejny ruch RPP to będzie utrzymanie lub obniżenie stóp procentowych, o czym świadczą medialne zapowiedzi członków RPP (tych sławnych po SGH).

Inflacja? Grabież siły nabywczej? Kto by się tym przejmował. Najwyżej będzie 600+, a nie 500+. Byle do wyborów.

„Po nas choćby potop.”